Banca Digital hecha humana

Contenido

Bienvenido a la banca digital hecha humana

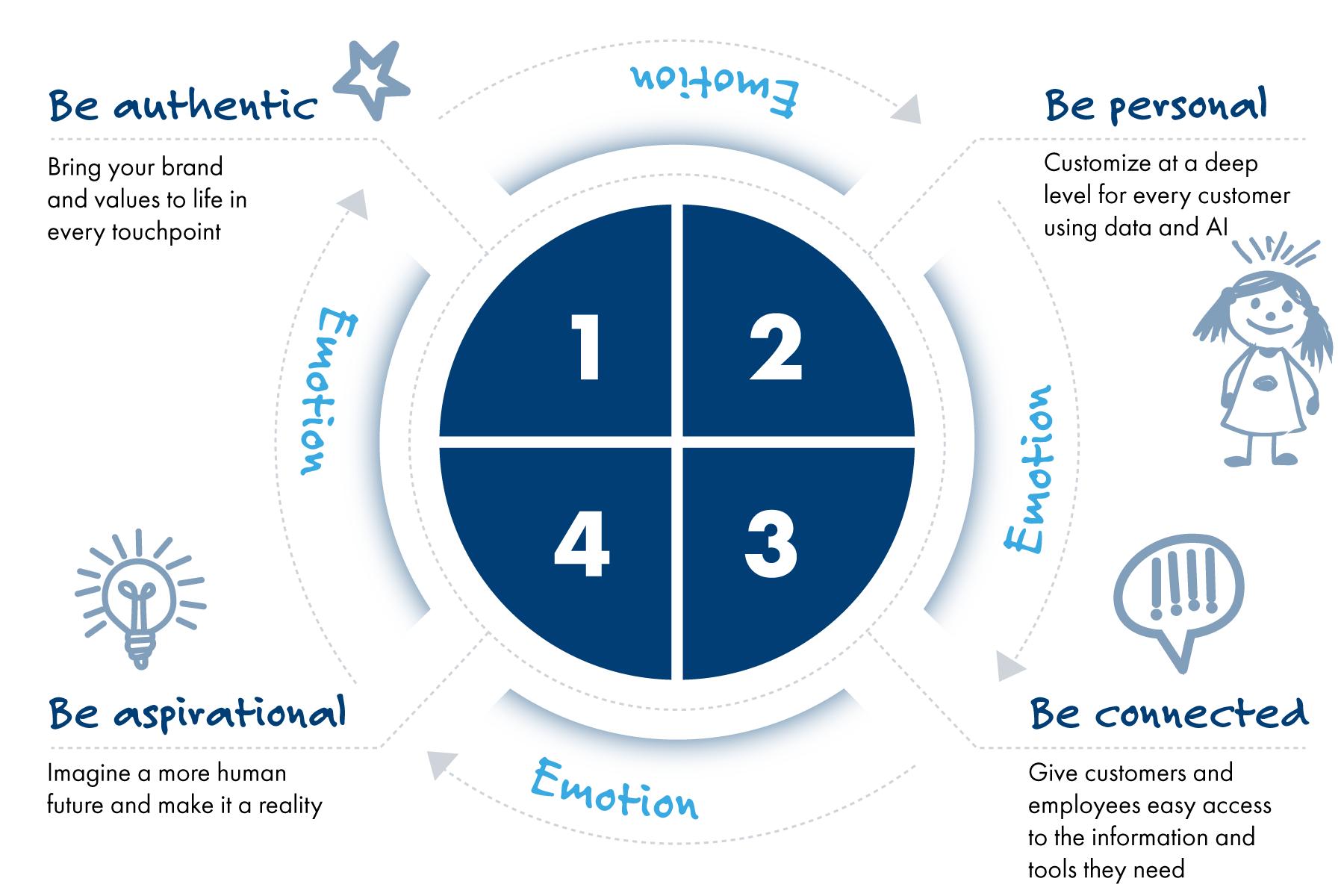

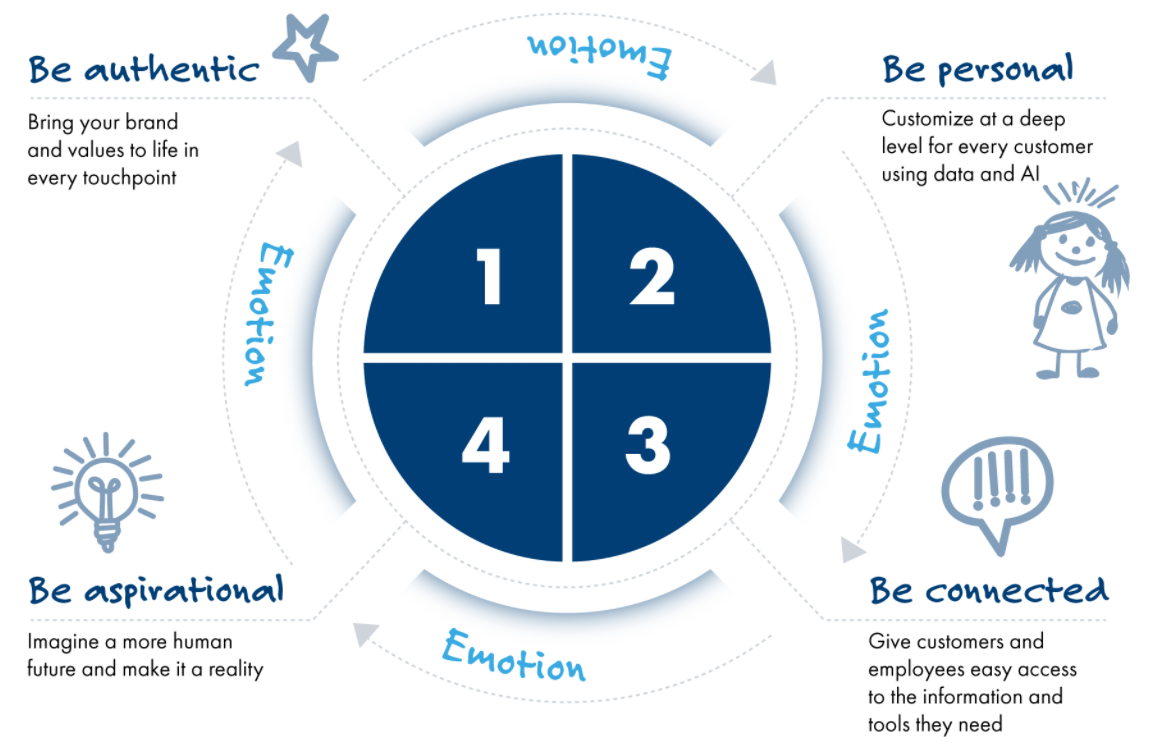

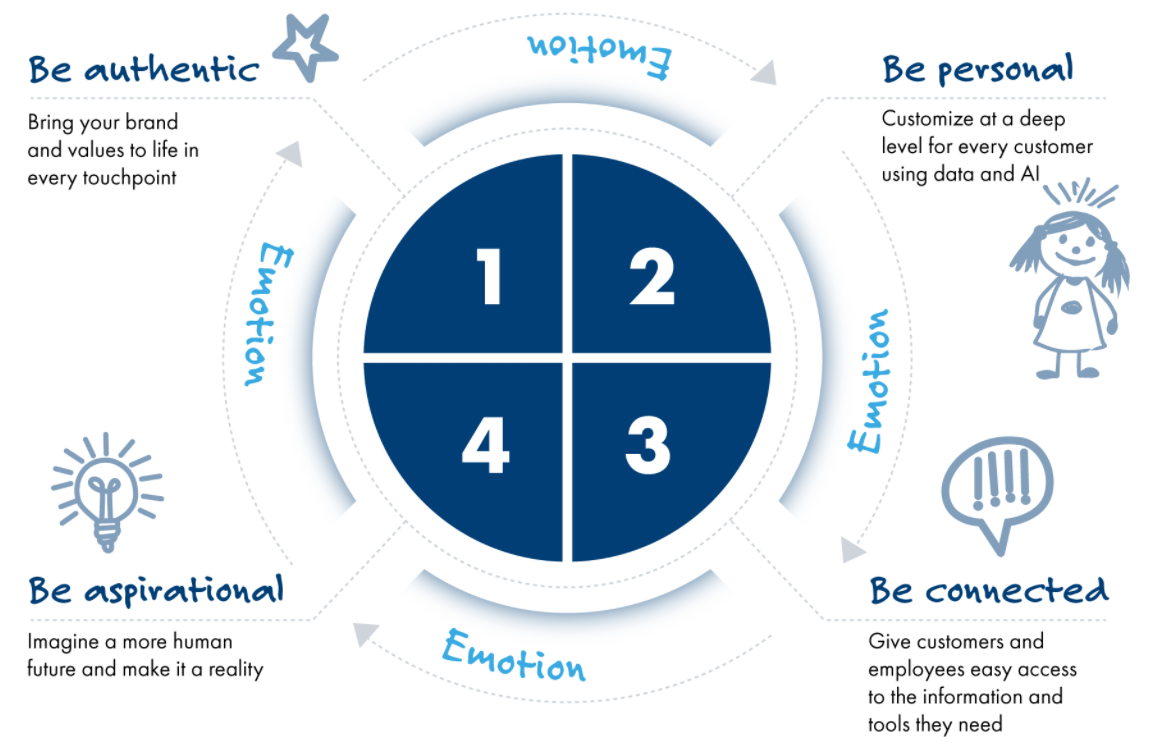

Cuatro ingredientes para convertir experiencias digitales en conexiones emocionales

Humanizar la banca digital

Lo esencial para formar conexiones emocionales

“ Todos los viajes bancarios comenzarán con nosotros como individuos. ”

Devie Mohan, investigadora de la industria Fintech a través de la banca en la era del instinto

El cambio de sucursal a banca digital viene ocurriendo desde hace muchos años, pero la pandemia y otras variables han obligado a los bancos a acelerar sus estrategias digitales. Para algunos, lo digital es simplemente una oportunidad para trasladar los servicios existentes a nuevos canales. Para otros, es una oportunidad de formar conexiones personales más profundas con los clientes ofreciendo productos y servicios mejorados creados en torno a sus necesidades únicas y, a su vez, el potencial de crear nuevo valor para el banco.

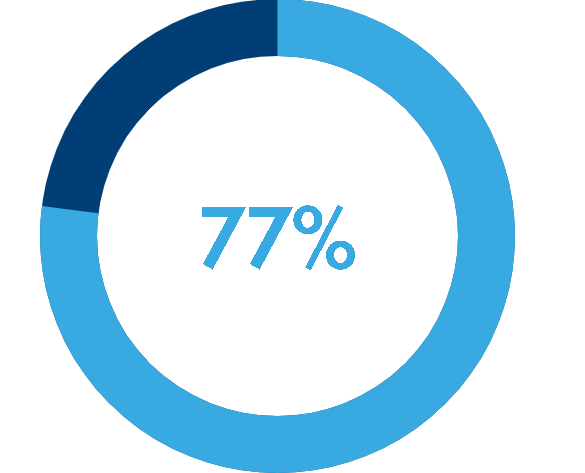

Un estudio de InsiderIntelligence muestra que más del 77% de la población de EE. UU. (más de 200 millones de personas) utilizará la banca digital en 2022. Se espera que ese porcentaje supere el 80% para 2025.

Las emociones son grandes impulsores de las decisiones que tomamos todos los días y una gran parte de lo que hace que cada persona sea única. Las conexiones emocionales positivas se traducen en lealtad, confianza y, en última instancia, ingresos para las marcas. Sin embargo, la mayoría de los bancos no han aprovechado todo el potencial de la emoción con sus clientes. El camino hacia una banca más humana comienza conociendo los ingredientes para cultivar conexiones más profundas y comprender a los clientes de manera más holística, empoderándolos para realizar operaciones bancarias de manera que se adapten a sus necesidades, valores y aspiraciones.

Al realizar operaciones bancarias, quiero sentir…

«Esperanza: quiero sentirme seguro de que pueden empatizar y ayudarme a alcanzar mis metas financieras».

– Cliente bancario (EE. UU.), Temenos Survey 2021

«La experiencia de los miembros es muy importante, porque si no lo haces bien la primera vez, realmente no tienes una segunda oportunidad».

– Vicepresidente de Marketing

«En lugar de querer ir directamente al meollo del negocio, el banco estaba interesado en mi marca, que para mí es realmente importante: esa relación personal con mi banco comercial».

– Fundador, industria del diseño, Temenos SME Think Space Innovator Series, 2020

Sé auténtico y haz tu marca más humana

Haga que su marca y sus valores cobren vida en cada punto de contacto

Cuando los bancos cambian su mentalidad para centrarse en el cliente, pueden generar grandes dividendos, como un aumento del 20 % al 30 % en la satisfacción del cliente.

Lo que importa en las transformaciones es la experiencia del cliente | McKinsey

Hazlo único

Las conexiones emocionales a menudo comienzan con experiencias constantes y familiares que, a su vez, infunden confianza y seguridad, la base de los bancos. Algo tan básico como garantizar una apariencia uniforme de las aplicaciones en todos los dispositivos puede generar confianza en los clientes y aumentarla a medida que las experiencias se adaptan a las necesidades y deseos cambiantes de los clientes sin tener que empezar de cero.

«Cuando se trata de dinero y ahorros… lo que más me importa es poder confiar en el banco o asesor que está tratando conmigo, que haya claridad y transparencia».

– Cliente bancario, encuestado de Temenos Survey 2021

Conozca a los clientes donde viven

Lo digital ha acelerado nuestras vidas, atrayendo nuestra atención y nuestro cuerpo físico en múltiples direcciones. Los clientes realizan operaciones bancarias a cualquier hora y lugar, ya sea entre videollamadas de negocios o en el automóvil en un viaje familiar.

Por ejemplo, un cliente que completa una solicitud en línea puede ser interrumpido varias veces por mensajes de texto, entregas, mascotas y más antes de terminar. Es posible que necesiten pausar un proceso en su escritorio y retomarlo en su móvil sin problemas, sin perder su progreso. Comprenda que las operaciones bancarias no siempre se realizan de manera limpia y ordenada para los clientes y se construyen en torno a su tiempo y espacio.

«Sentí empatía por parte de mi banco cuando abrí un nuevo certificado de inversión el año pasado. El representante con el que trabajé fue muy comprensivo acerca de cómo han cambiado los horarios y las situaciones del día a día de las personas en el último año».

– Cliente bancario, encuestado de Temenos Survey 2021

«Si digo que quiero que se completen estos pagos en mi cuenta bancaria, solo debo presionar un botón y sucederá».

– Fundador, ampliación de FinTech, Temenos SME Think Space Innovator Series

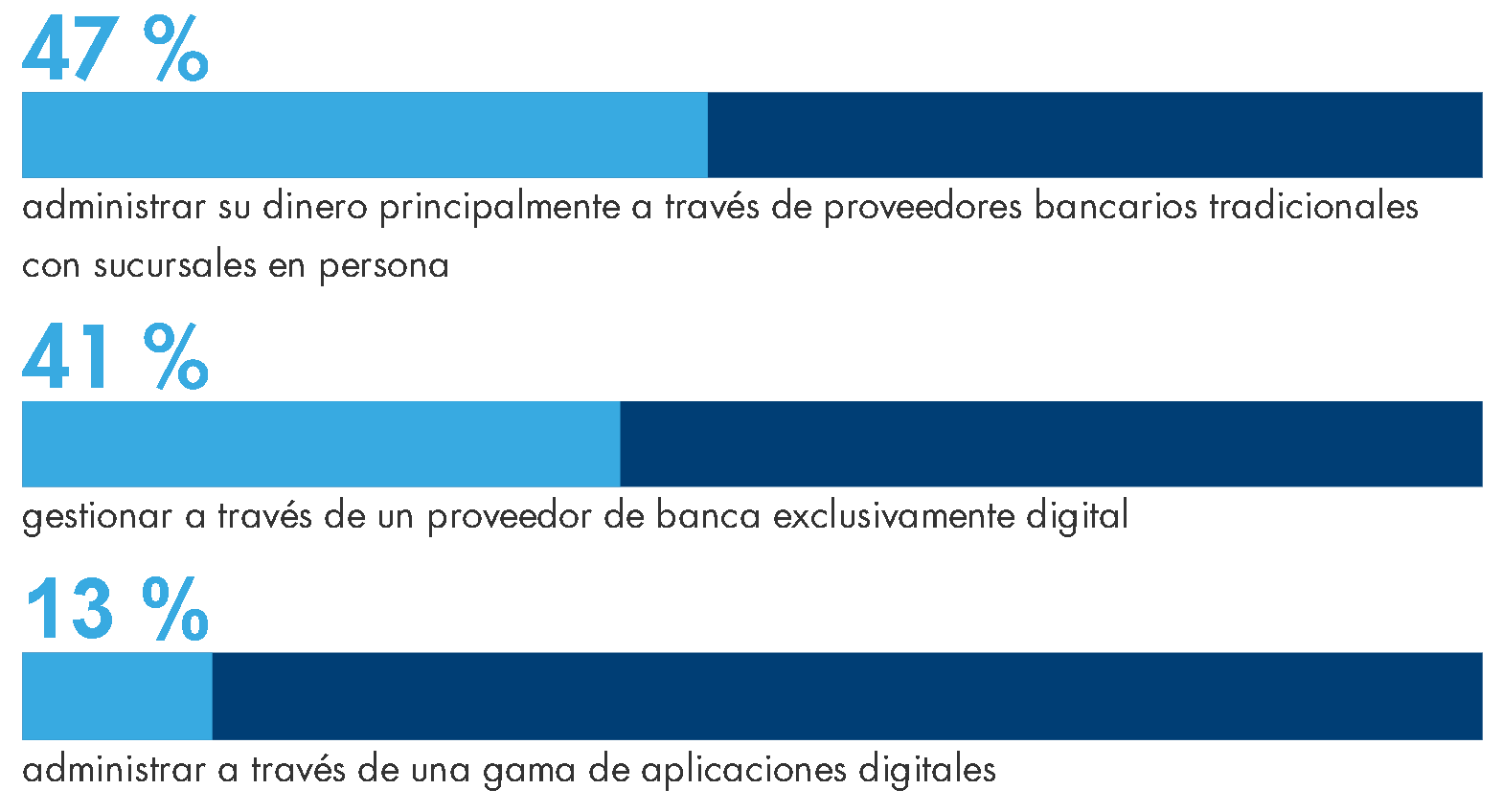

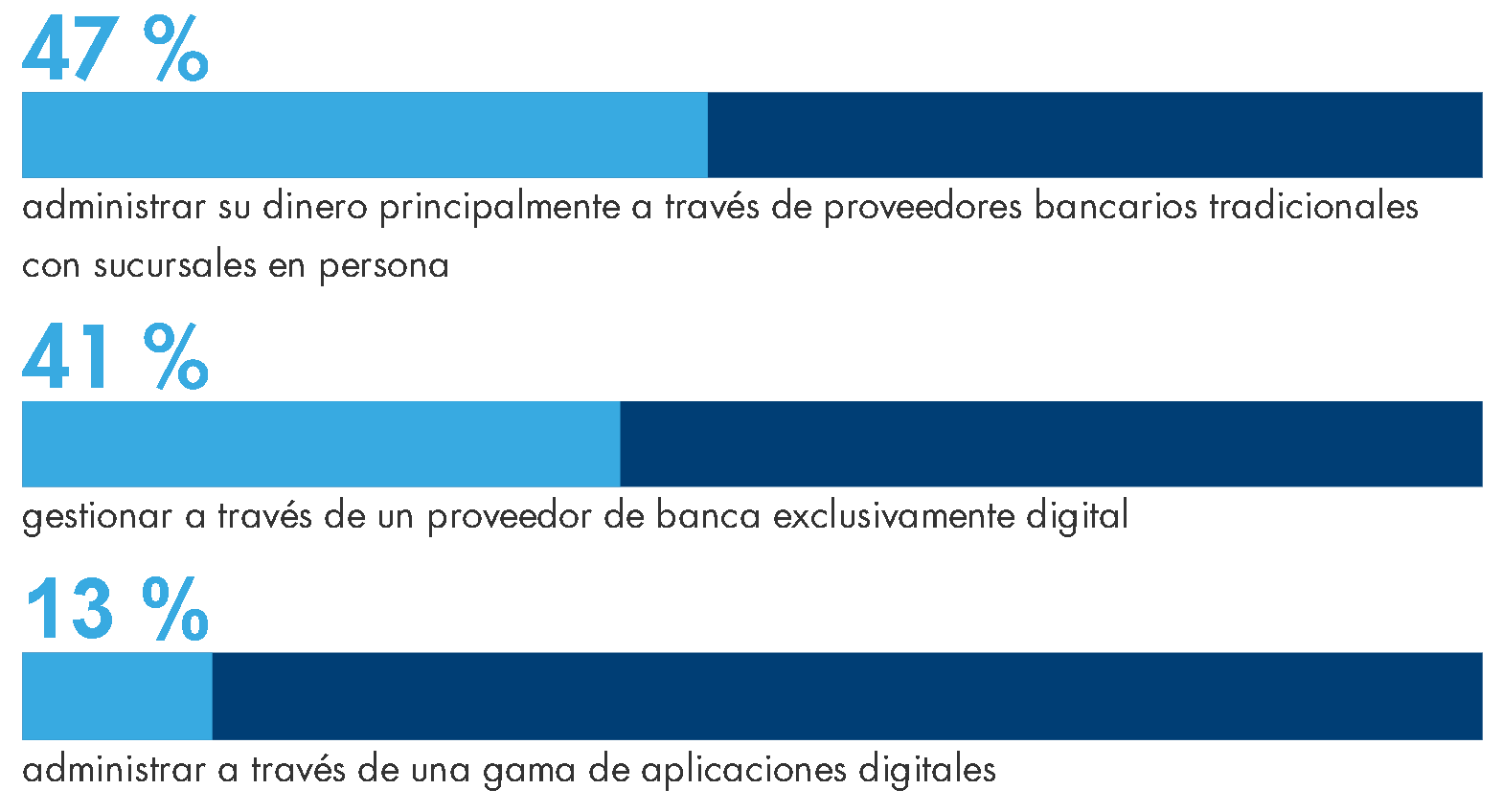

La flexibilidad entre canales es clave. Hay una división más o menos pareja entre los clientes que desean un acceso más fácil a un empleado y aquellos que prefieren mejores experiencias de autoservicio.

Pregunta: «¿Cuál de las siguientes describe mejor cómo administra su dinero?» Encuesta de clientes de Temenos, abril de 2021

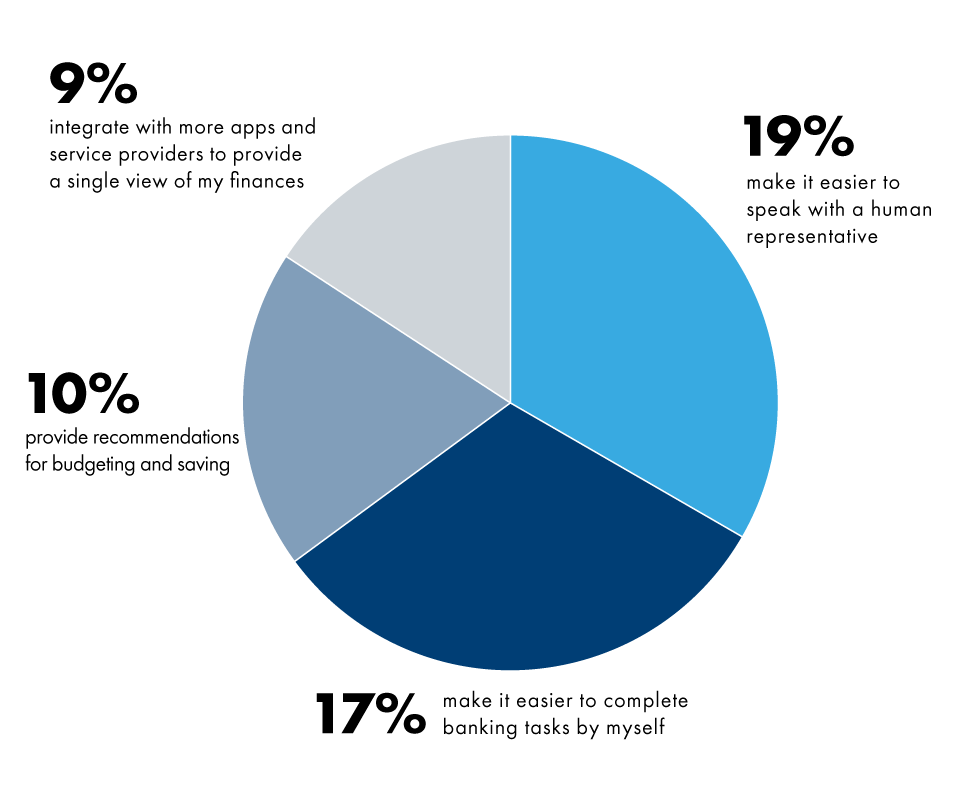

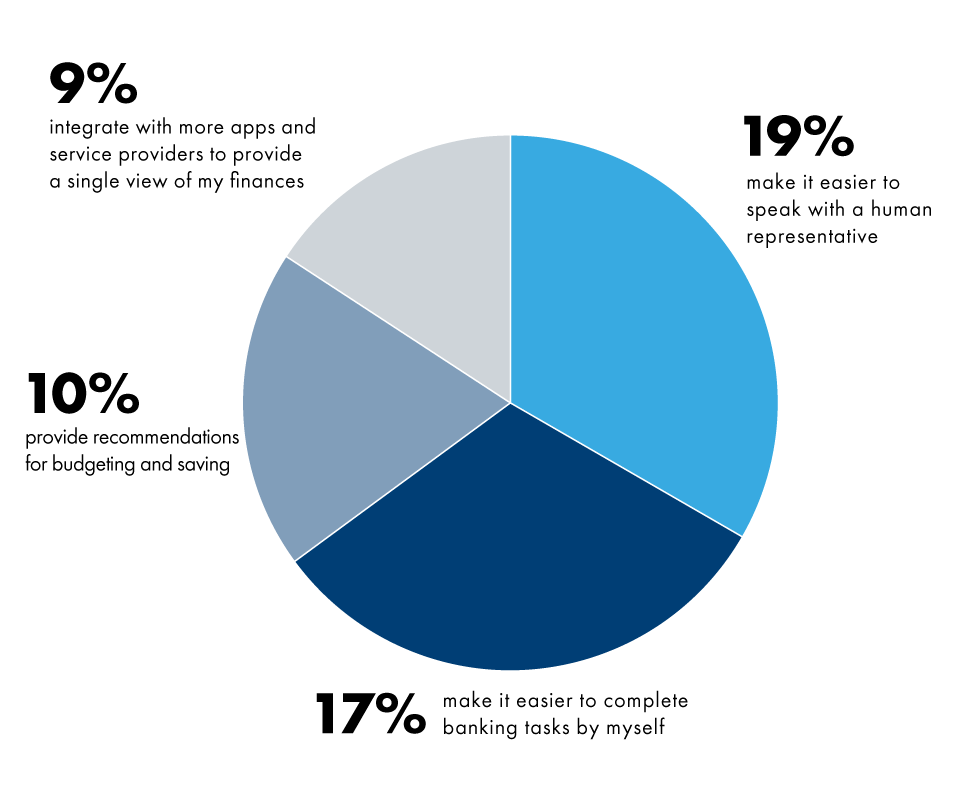

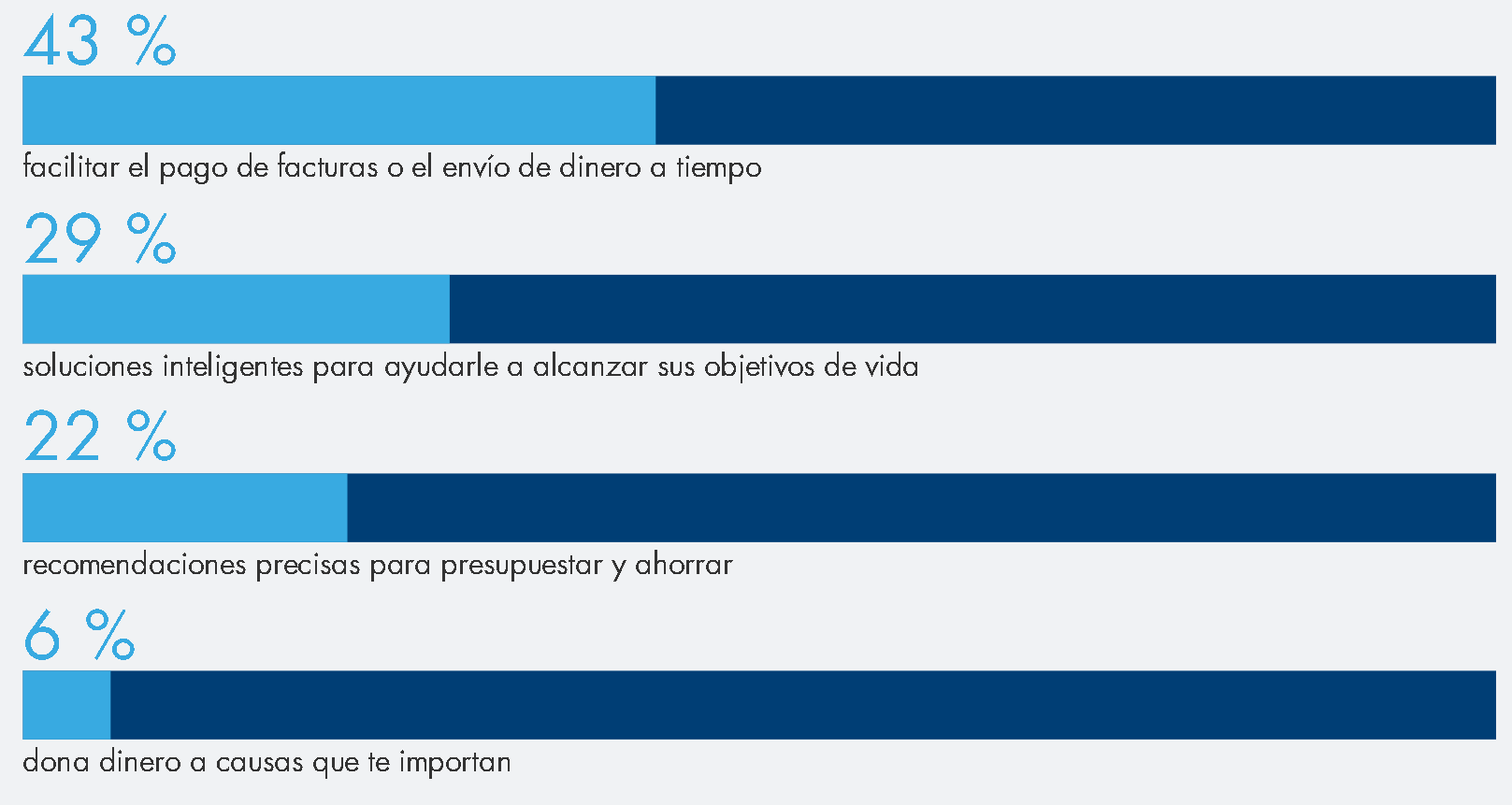

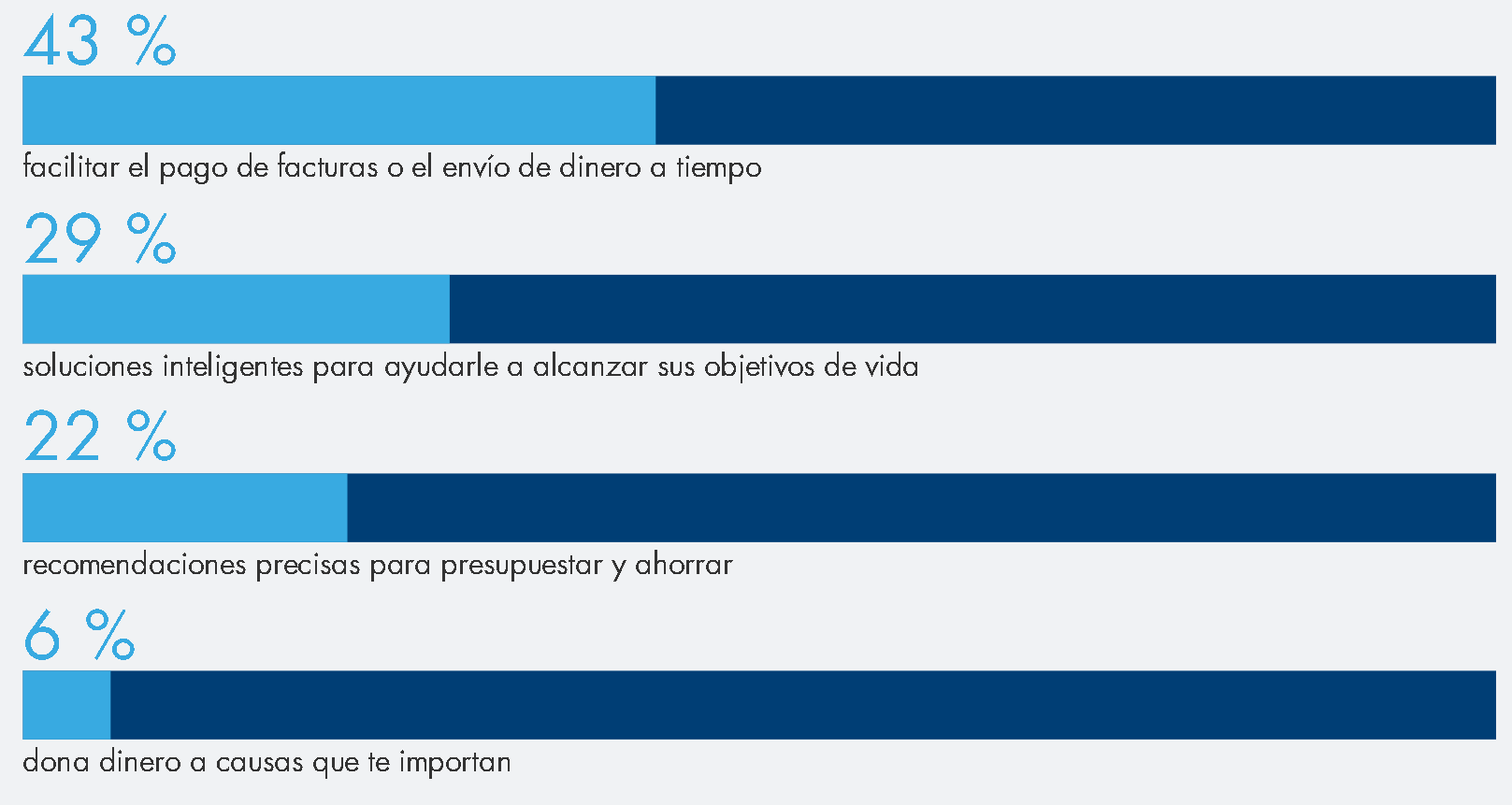

Solo las cuatro respuestas principales. Pregunta: «Si pudiera decirles a los proveedores bancarios una cosa para priorizar de esta lista, ¿cuál elegiría?» Encuesta de clientes de Temenos, abril de 2021

Autenticidad en contexto: HSBC

Cuando HSBC North America decidió lanzar un proyecto de incorporación y originación de tarjetas de crédito centrado en experiencias centradas en el cliente, eligió a Temenos por cuatro razones clave.

La primera preocupación de HSBC era el tiempo de comercialización: necesitaban una plataforma lista para usar para poder comenzar a atender la demanda de aplicaciones en línea de los clientes. Buscaron flexibilidad para crear un viaje de cliente de marca: experiencias consistentes con sus pautas de diseño. También querían conectarse a un ecosistema en evolución de proveedores de servicios para autenticación, verificación de identidad, toma de decisiones y otras capacidades clave. Lo que es más importante, querían brindar experiencias digitales que cumplieran con las crecientes expectativas de sus clientes.

Con el lanzamiento del programa con Temenos en solo cuatro meses, HSBC formó rápidamente conexiones más sólidas, consistentes y auténticas con los clientes desde el primer contacto. Esto resultó en un éxito de incorporación de 4 a 5 veces mayor y se convirtió en la base para un viaje largo y fructífero.

«En HSBC, el cliente está en el centro de todo lo que hacemos. Era realmente importante para nosotros que el front-end que usamos tuviera el poder de poder crear experiencias que fueran auténticas para nuestra guía de estilo».

– Jefe de Banca Digital, HSBC Norteamérica

Ser personal

Personalice profundamente para cada cliente usando datos e IA

$ 300 mil

BCG estima que por cada $100 mil millones en activos que tiene un banco, puede lograr hasta $300 millones en crecimiento de ingresos al personalizar sus interacciones con los clientes.

¿Qué significa realmente la personalización en la banca? | BCG

Conecta los puntos

Pasarse a lo digital no tiene por qué significar sacrificar el deseo de conexión humana; puede promoverlo. Las relaciones personales se pueden ampliar y mejorar con datos de clientes de 360 grados, entretejidos a lo largo del recorrido del cliente. Cree una imagen unificada de las actividades que conforman la vida de sus clientes y comprenda sus ambiciones y objetivos a largo plazo. A partir de aquí, puede adaptarse para satisfacer mejor sus necesidades, utilizando tecnología como la IA para impulsar la personalización que crea momentos «sorprendentes».

En el sector de las pequeñas y medianas empresas (PYMES), los bancos están utilizando datos e inteligencia artificial para conocer a sus clientes de manera temprana, creando una mayor comprensión y reduciendo los riesgos. La recopilación de estos conocimientos para las empresas en etapa inicial en particular, que tradicionalmente se consideran de alto riesgo, podría abrir nuevas oportunidades de mercado para crear nuevo valor.

Personalice de maneras que importan, cuando importa

El uso de IA para personalizar las interacciones en tiempo real le permite anticipar las necesidades de los clientes y ofrecer productos y servicios relevantes para cada uno. Adapte las ofertas y las tarifas, brinde consejos e información personalizados, y servicios de venta cruzada para ganar más negocios y evitar la rotación. Use IA para brindar servicios más atractivos, como asesorar a los propietarios de pequeñas empresas sobre formas de optimizar sus operaciones u ofrecer asesoramiento financiero de manera proactiva a los clientes que muestran patrones de dificultades financieras.

«Creo que lo único que los bancos podrían hacer de manera diferente es utilizar la tecnología para comprender mejor nuestro negocio y ofrecer productos más personalizados».

– CEO, industria de eventos en vivo, Temenos SME Think Space Innovator Series

«Sentí que mi banco se preocupaba por mí cuando notaron que mi línea de crédito era alta y me ofrecieron una línea de crédito de consolidación para que pudiera controlar mi deuda».

– Cliente bancario (Canadá), encuestado de Temenos Survey 2021

Inteligencia en contexto: BlueShore Financial

Con la tecnología de Temenos Infinity, BlueShore Financial reprodujo y complementó la experiencia en la sucursal de su sucursal Financial Spa™. La experiencia ahora abarca todos los canales y dispositivos, desde la incorporación hasta el servicio y la retención, y está diseñada en torno a servicios centrados en el cliente más un servicio personalizado y asesoramiento de expertos para fomentar conversaciones con los clientes que generen un valor más profundo. Como parte de su iniciativa para construir conexiones humanas en la era digital, BlueShore también utilizó Temenos Infinity para conectar a sus asesores y centro de contacto con los clientes a través de una aplicación de mensajería móvil de última generación.

Usando Temenos Analytics, BlueShore creó lo que llama análisis patentados de ‘bluegorithms’ que miden cualidades como el puntaje de participación, el uso digital y la sensibilidad al precio. Con el ecosistema digital de extremo a extremo, BlueShore obtendrá una visión de cliente de 360 grados, con datos de clientes estructurados y no estructurados, análisis en tiempo real y acceso a las últimas API de Open Banking, lo que coloca a BlueShore a la vanguardia de la banca moderna.

«Temenos ha sido un socio fuerte en nuestro compromiso de mejorar el bienestar financiero de nuestros clientes. Con esta expansión de la relación, podremos llevar la experiencia Financial SpaTM por la que BlueShore es conocido en persona, fomentando conversaciones interesantes y valor genuino, y ofrézcalo en el ámbito digital”.

– Chris Catliff, presidente y director ejecutivo de BlueShore Financial

Estar conectado

Proporcione a los clientes y empleados un fácil acceso a la información y las herramientas que necesitan

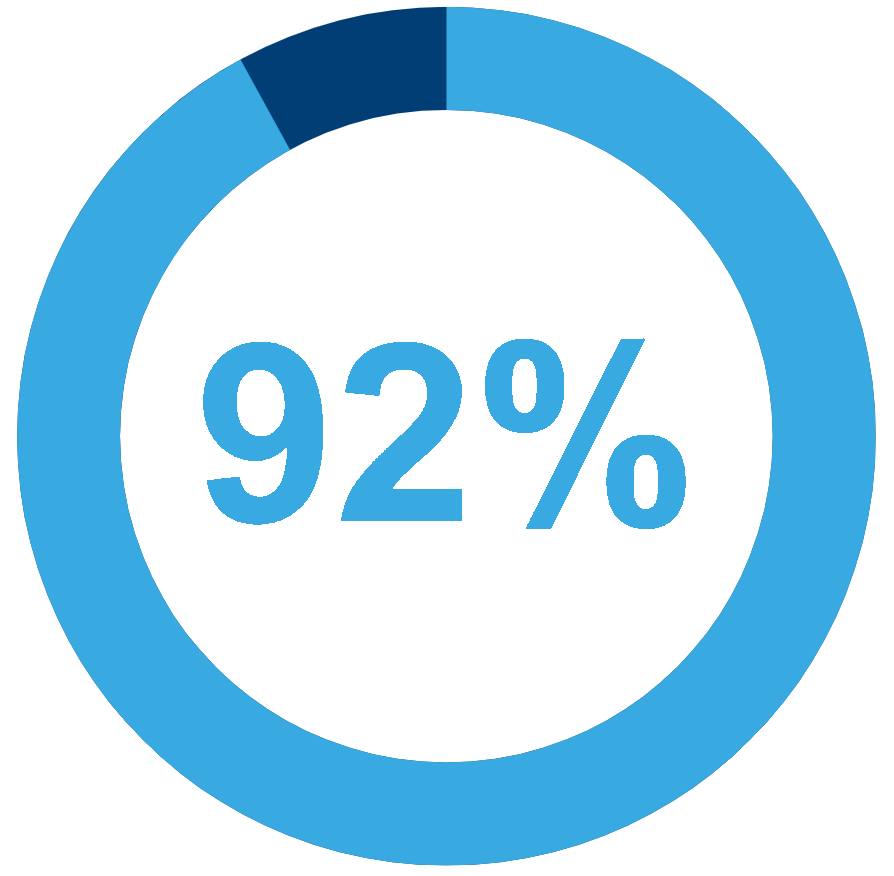

92% de las empresas dice que la calidad del trabajo de los empleados de primera línea en su organización mejoraría a largo plazo con acceso a información basada en datos.

Proporcione a los clientes y empleados un fácil acceso a la información y las herramientas que necesitan

Haz que tu gente sea parte de la experiencia digital

Las personas siempre serán la mejor manera de construir conexiones personales duraderas, incluso a medida que avanza la tecnología. El desafío para los bancos es cómo mostrar empatía en las experiencias digitales. Permitir que los clientes se conecten fácilmente con asesores en la sucursal o de forma digital (a través de chat, voz y video) hace posible lograr el toque humano para que los clientes se sientan atendidos por personas reales durante sus altibajos financieros. Cuando los empleados cuentan con información completa y relevante sobre los clientes en el momento adecuado, pueden conectarse con los clientes de maneras más significativas para brindar servicios diferenciadores y de alto valor.

«Los bancos deberían permitir a los empleados del banco la autonomía para escuchar y comprender al ser humano que tienen delante y hacer lo que puedan para ayudar, en lugar de exigirles que vean a la persona como un número en la pantalla de una computadora».

– Cliente bancario (EE. UU.), encuestado de Temenos Survey 2021

«La practicidad de lo online es insustituible, pero la verdadera prueba de cariño por los clientes siempre viene de quien atiende a los clientes.».

– Cliente bancario, encuestado de Temenos Survey 2021

Asóciate con los mejores

Las necesidades y expectativas de los clientes evolucionan rápidamente. Al adoptar un ecosistema abierto, los bancos pueden poner en funcionamiento nuevos servicios rápidamente, desde las últimas innovaciones de fintech y nuevas herramientas de servicio al cliente hasta servicios más allá de la banca. Al asociarse con instituciones financieras e incluso no financieras, los bancos pueden posicionarse como un socio y asesor de confianza, deleitando a los clientes con una experiencia de usuario eficiente y sin inconvenientes, al mismo tiempo que abordan todas sus necesidades en la misma plataforma.

31% La investigación de Accenture encontró que el 31 % de las pymes buscan un compromiso cercano de los bancos, buscan ideas proactivas y asistencia no financiera para ayudar a optimizar su negocio.

Banca PYME 2020: Cambiando la conversación (y capturando las recompensas) | Acento, 2016

«Lo más importante que marcaría la diferencia para mi banco es que escuchen a los clientes y luego obtengan rápidamente algunas soluciones para ayudarnos».

– Director General, agencia de consultoría, Temenos SME Think Space Innovator Series, 2020

«Es importante ahora, más que nunca, ofrecer soluciones digitales innovadoras que alivien los desafíos que enfrentan los dueños de negocios cuando buscan hacer crecer y mantener un negocio, especialmente durante una pandemia. Estamos entusiasmados de asociarnos con Temenos para llevar al mercado una solución basada en datos e inteligencia que ofrecerá información en tiempo real y una visión holística, lo que permitirá que las pymes crezcan».

– Rod Ashley, Director General, Alba

Conexión en contexto: Canadian Western Bank

CWB seleccionó al director de operaciones virtual de Temenos para apoyar a las pequeñas y medianas empresas (PYME). Con la solución, los clientes PYME de CWB ahora pueden aprovechar Temenos Analytics y la IA explicable (XAI) para fortalecer la toma de decisiones financieras y hacer crecer sus negocios.

Con Temenos Virtual COO, los propietarios de pymes podrán simular diferentes escenarios comerciales con modelos basados en XAI para identificar el mejor curso de acción para su negocio. La nueva solución agrega datos comerciales y bancarios financieros para brindar una vista consolidada en tiempo real de la salud financiera de una PYME y aligerar la carga administrativa para que los dueños de negocios puedan dedicar más tiempo a sus negocios.

Sea aspiracional

Imagina un futuro más humano y hazlo realidad

El 42% de los consumidores dice que su banco se preocupa por ellos como personas, no simplemente como clientes. Estos «consumidores conectados» tienen un 22% más de probabilidades de comprar servicios de su banco sin comparación de precios.

La Experiencia Humana Bancaria | Acento, 2019

«Cuando me robaron la billetera… Fui a la sucursal y fueron muy amables y me atendieron muy bien para asegurarse de que me la dieran al día siguiente y que me congelaran la cuenta… ahí fue cuando sentí que realmente cuidado».

– Cliente bancario (EE. UU.), encuestado de Temenos Survey 2021.

Hacer del impacto humano una prioridad medible

Hacer conexiones emocionales requiere comprender las experiencias de los clientes a un nivel más profundo. La medición cuantitativa de la conectividad emocional puede ser difícil, pero las herramientas tradicionales, como las encuestas de satisfacción del usuario y las puntuaciones de NPS, se pueden adaptar para medir el sentimiento. Aún mejor, puede usar la IA para analizar el contenido emocional de las conversaciones con y sobre su banco. Combínelos con comentarios de clientes y empleados reales para obtener una mejor imagen de la conectividad emocional de ambos lados.

Hágalo central para su misión

Cada vez más, los clientes quieren interactuar con empresas que tienen un impacto positivo en el mundo. Identifique lo que es importante para su base de clientes y compárelo con la misión, la visión y las ofertas de su organización para encontrar áreas de superposición. Si los valores compartidos están presentes, asegúrese de exponerlos a los clientes. Si no hay valores compartidos presentes, podría ser el momento de invertir en refinar su propósito y alinearlo con algo más grande que la banca.

Tradicionalmente, los bancos han desarrollado declaraciones de misión que se centran en sus valores, metas y fortalezas organizacionales. Las declaraciones de propósito, sin embargo, contradicen la voz pasiva de una declaración de misión. Generan confianza y crean valor para las personas al anotar acciones concretas y provocar respuestas emocionales que los clientes pueden respaldar.

Aspiración en contexto: Varo

Varo, la primera fintech de consumo a la que se le otorgó un estatuto bancario nacional en los EE. UU., se fundó para crear una forma más fácil y asequible para que los clientes administren su dinero y logren sus objetivos financieros. Para sentar las bases de su modelo de negocios, Varo seleccionó Temenos Transact: soluciones de banca minorista, pagos, Infinity (originación de préstamos) y Mitigación de delitos financieros de Temenos con el Country Model Bank de EE. UU. Implementada en Temenos SaaS (NAM), esta solución totalmente integrada y habilitada para la nube agiliza las operaciones de Varo, respalda su estrategia para expandir sus productos y servicios, y brinda una experiencia de cliente fluida y en tiempo real en todas las líneas de productos y canales de entrega. La solución de Temenos también acelerará la velocidad de comercialización de nuevos productos y servicios a medida que Varo expande sus productos de banca minorista con el tiempo.

«No solo buscábamos un proveedor y un sistema, queríamos un proveedor que realmente se asociara con nosotros para lograr nuestra visión».

– Colin Walsh, director ejecutivo y cofundador de Varo

¿Cómo se une todo?

Abordar la jerarquía de valores

Hacer que la banca digital sea humana significa comprender no solo las características y funciones que las personas necesitan para ejecutar tareas, sino también los impulsores detrás de ellas, y luego ofrecer experiencias digitales que conecten con las personas en un nivel emocional. Cuando se trata de formar conexiones humanas, existe una jerarquía de valores. Pero no se equivoque, solo centrarse en un aspecto dejará a muchos de sus clientes vulnerables para otros bancos. Al poner énfasis en todas las necesidades, se volverá indispensable.

Banca humana

debe atender una variedad de deseos y necesidades. Cuando se les preguntó a los clientes qué sería más atractivo en un proveedor bancario, las respuestas abarcaron desde lo funcional hasta un mayor impacto social.

Encuesta de clientes de Temenos, abril de 2021

Beneficios funcionales

Ejemplo: ahorro de tiempo

Satisfacer las necesidades funcionales de los clientes (haciendo que las aplicaciones sean más fáciles de usar o eliminando pasos del proceso) brinda conveniencia y simplicidad para que puedan continuar con las cosas que realmente les importan. La tecnología puede acelerar la incorporación, la toma de decisiones crediticias y las interacciones de servicio al cliente para clientes comerciales y minoristas, como completar previamente la información de los formularios de los operadores móviles y agregar herramientas de escritura anticipada para campos como «ocupación» para reducir los errores. La mejor experiencia bancaria suele ser la más sencilla y rápida.

Beneficios emocionales

Ejemplo: Reducir la ansiedad

Muchas personas se acercan a la banca con sentimientos de desgana o inquietud. Es algo que tienen que hacer, no algo que quieren hacer. Luego agregue a eso las presiones de administrar su propio negocio. Cuando pueda guiarlos a través de los desafíos comerciales con consejos proactivos y personalizados o darles un impulso con recompensas o experiencias gamificadas para alentar ciertos comportamientos, los clientes se sentirán más comprometidos con sus finanzas. Simultáneamente, el banco genera confianza y valor, aumenta la lealtad de los clientes y, en última instancia, convierte la ansiedad en entusiasmo.

Beneficios que cambian la vida

Ejemplo: proporcionar un sentido de pertenencia

Los bancos pueden ayudar a los clientes y empleados a mejorar sus vidas creando un sentido de comunidad a través de experiencias compartidas y capacitándolos para tomar mejores decisiones. El toque humano puede cobrar vida con chat de audio/video, pantalla compartida y sucursales virtuales. Los bancos ofrecen cada vez más a los clientes la opción de trabajar con agentes a lo largo del recorrido bancario, estableciendo una relación a largo plazo.

Beneficios centrados en el mundo

Ejemplo: Mejorar el medio ambiente

A medida que los clientes quieren cada vez más que las empresas hagan el bien por el mundo, quieren ver acciones más allá del resultado final. Cree una conexión más profunda no solo alineándose con los valores de los clientes, sino también tomando decisiones comerciales basadas en esos valores. Por ejemplo, el banco retador Flowe se enfoca en iniciativas de sostenibilidad para dirigirse a un grupo demográfico más joven, incluida una tarjeta de débito hecha de madera reciclada y sugerencias para reducir el impacto del calentamiento global en función del comportamiento transaccional.

Beneficios de negocio

Ejemplo: innovar con el cliente en el corazón

El uso de IA para comprender mejor las metas, los problemas y las vidas de sus clientes le brinda la oportunidad de crear nuevos productos y servicios que se adapten a sus necesidades únicas. La incorporación del pensamiento de diseño ayudará a garantizar un enfoque dirigido por humanos, manteniendo los problemas de los clientes en el centro de sus conceptos. Utilice todos sus datos, tanto cuantitativos como cualitativos, para comprender mejor dónde se esconden los problemas y mantener a sus clientes involucrados en todo el proceso, desde la realización de encuestas hasta la prueba de prototipos.

¿Cómo darse cuenta?

Combinando los cuatro ingredientes para humanizar sus experiencias de banca digital

Centrar su banco en torno a las necesidades humanas comienza con la evaluación de las capacidades actuales. Revise los objetivos comerciales de cada línea de negocios y luego mapéelos en los cuatro ingredientes (autenticidad, personalización, conexión y aspiración) para que pueda dar forma a acciones que conduzcan a resultados reales para sus clientes.

Al igual que con cualquier cambio comercial, conocer los posibles obstáculos puede ayudar a impulsar el éxito. Considere los factores que podrían obstaculizar sus ambiciones, como planes de proyecto ambiguos, personal desalineado o apetito por la experimentación, y planifique estrategias de mitigación con anticipación.

Aquí hay tres cosas en las que concentrarse:

Ritmo

Elija el ritmo que funcione para su organización. Inicialmente, identifique formas pequeñas y tangibles de hacer que la banca digital sea humana que pueda generar impulso. Comprenda que los clientes comerciales y minoristas pueden tener diferentes expectativas sobre el ritmo del cambio.

Personal

Considere las actitudes y habilidades centradas en las personas en la contratación y capacitación y cómo se traducen en habilidades tradicionales de la industria bancaria. Capacite a las personas para que usen la tecnología de manera efectiva, ya sea que interactúen con los clientes a través del chat o apliquen información basada en inteligencia artificial durante una llamada.

Protección

Proporcione un entorno seguro para que las personas experimenten y aprendan nuevas formas de relacionarse con los clientes para lograr un aprendizaje y un éxito más rápidos. Elija soluciones comprobadas que simplifiquen la TI y reduzcan el riesgo para su organización para que pueda satisfacer con confianza las necesidades cambiantes de los clientes.

Centrar la banca digital en la experiencia humana

Temenos se asocia con instituciones financieras de cualquier tamaño y sector para crear una banca digital que funcione para las personas. Acelere sus iniciativas de transformación digital con capacidades de front-office y middle office de clase mundial, desde la incorporación hasta la personalización y el análisis hasta la IA. Nuestras soluciones lo ayudan a reimaginar, crear y personalizar experiencias que satisfagan las necesidades únicas de todos sus clientes.

Comuníquese hoy con un especialista en cuentas para saber cómo podemos ayudarlo a hacer que la banca digital sea humana.

Arículo extraído de Temenos.Foleon

Quizás te pueda interesar: Sybven en el ranking de empresas TIC

Disfruta de nuestro contenido exclusivo y únete a la nueva era digital. En tu email recibirás 100% de lo mejor y 0% spam.

¡Be digital con Sybven!